ナンバーレスカードのデメリットとは?「海外で使えない」や「めんどくさい」という噂を徹底解説

ナンバーレスカードは、カード券面にクレジットカード番号が記載されていないため、盗み見など「悪用されるリスクが低い」というメリットがあります。

しかし、その一方で「番号確認がめんどくさい」「海外で使えないのでは?」といった不安の声があるのも事実。たしかに、ネット決済や海外利用時などの場面では、カード番号の確認に時間がかかるケースもあります。

この記事では、ナンバーレスカードの具体的なデメリットと注意点、おすすめのナンバーレスカードなどについて解説します。メリットやデメリットを理解したうえで、自分に合ったナンバーレスを選びましょう。

診断ツール

最適な還元率とサービスを誇る「あなただけの1枚」を、Mediverseが選び抜きます。

ライフスタイルに最適なカードを計算中…

ナンバーレスカードの定義や特徴

「ナンバーレスカード」とは、その名のとおり「カード表面にクレジットカード番号が記載されていないカード」のことです。従来のクレジットカードと同じく、現金がなくてもカードだけで買い物ができる仕組みは同じですが、見た目や使い方に若干の違いがあります。

ナンバーレスカードはカード表面に番号が刻印されていない

ナンバーレスカードは、物理カードの表面にカード番号、有効期限、セキュリティコードが印字されていないのが最大の特徴です。カード番号とセキュリティコードを盗み見されると、クレジットカードを悪用されるリスクがあります。

その点、ナンバーレスカードは番号そのものが刻印されていないため、安心して利用できるのがメリットです。

カード番号などの重要情報は、専用アプリや会員ページにログインして確認する仕組みになっており、本人認証(パスコードや生体認証)をしないと表示されません。見た目は非常にシンプルで、デザイン性が高い点もナンバーレスカードならではの特徴です。

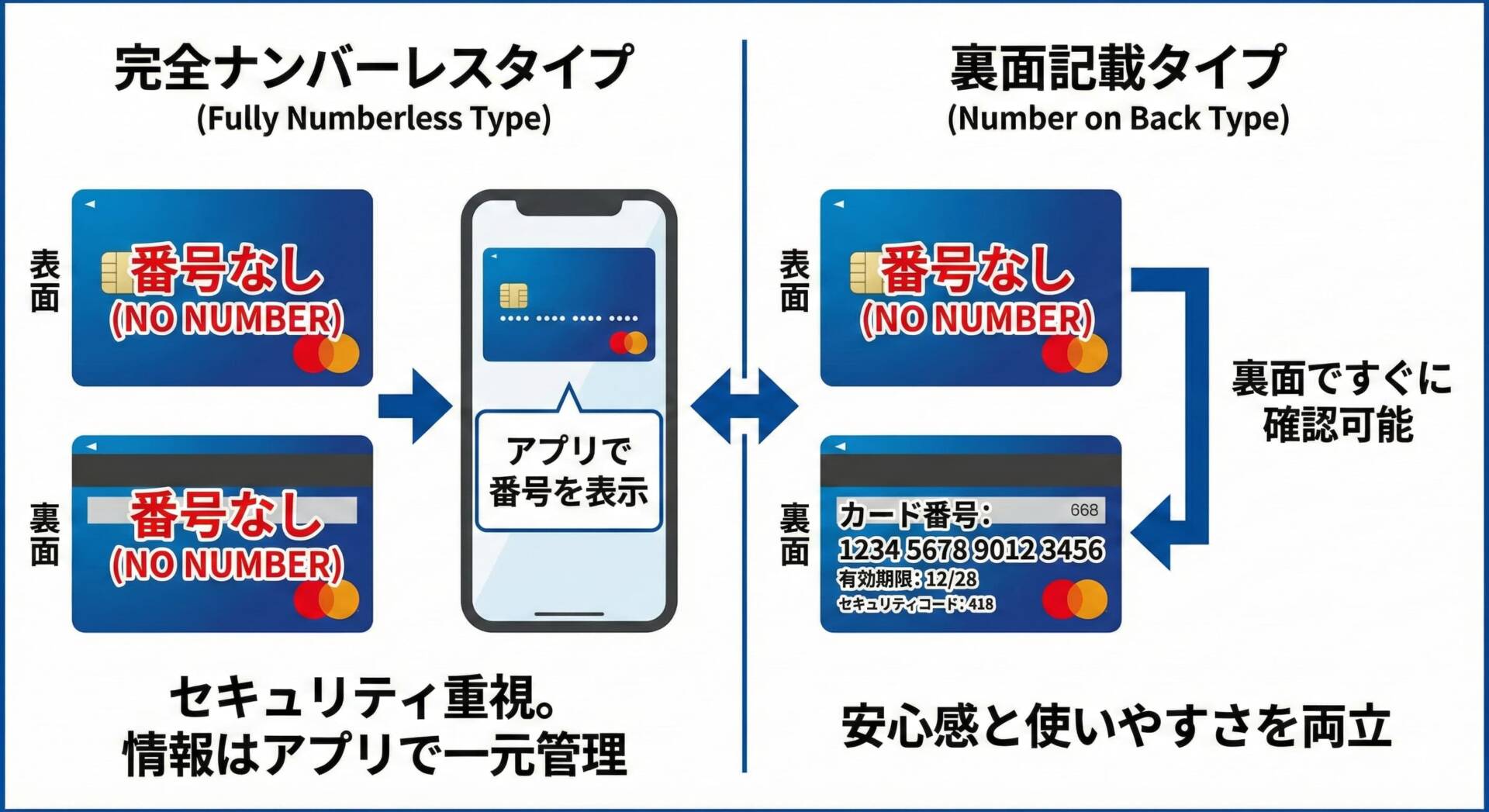

ナンバーレスカードには2種類ある

一口にナンバーレスカードと言っても、2つのタイプがあります。

1つ目は、完全ナンバーレスタイプと呼ばれるクレジットカード。これはカードの表面・裏面ともに番号が刻印されておらず、カード番号はアプリでのみ確認できます。

2つ目は、裏面に番号が記載されているタイプ。表面には番号がありませんが、裏面にはカード番号や有効期限が印刷されています。ナンバーレスの安心感と、従来カードの使いやすさを両立したタイプと言えるでしょう。

番号を見られたくないならdigitalカードという選択肢もある

「カード番号を絶対に見られたくない」と思うなら、digitalカード(デジタルカード)という選択肢もあります。digitalカード(カードレスカード・CL)は、スマホアプリ上で管理するクレジットカードで、プラスチックカードは発行されません。(※)

実店舗ではスマホ決済、ネット決済ではアプリ内の番号を使って支払います。

digitalカードはカードを紛失する心配がなく、セキュリティ重視の人に向いています。一方で、バッテリー切れや圏外などスマホが使えない状況では決済できないため、完全に依存するのは危険かもしれません。

※digitalカード発行後に物理カードが発行されるクレジットカードもある

ナンバーレスカード5つのデメリット

ナンバーレスカードは安全性が高い一方で、使う場面によっては「めんどくさい」と感じるケースもあります。ここでは、ナンバーレスカードの「5つのデメリット」について解説しながら、その対処法についても整理していきたいと思います。

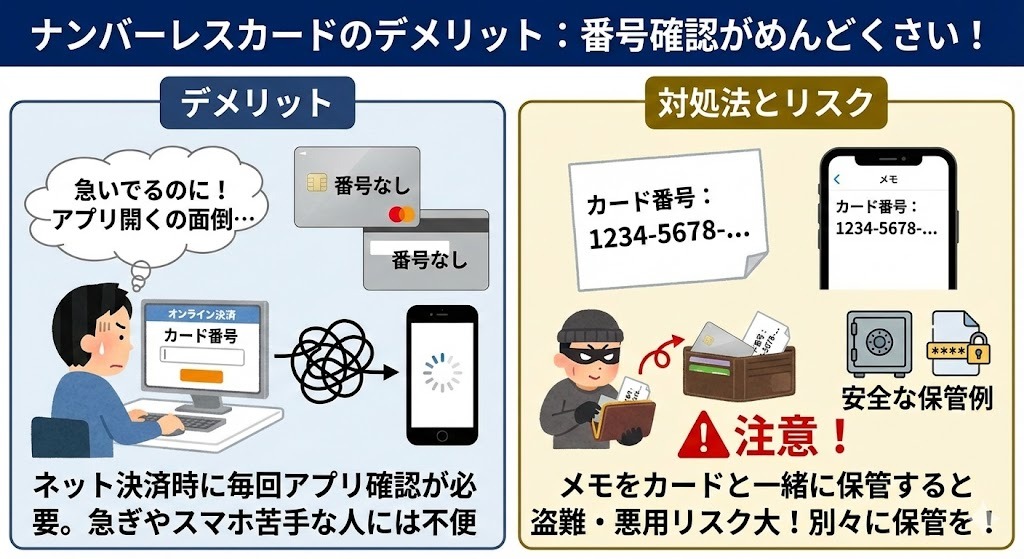

1.カード番号の確認がめんどくさい

ナンバーレスカードは、カード表面や裏面に番号が刻印されていません。そのため、ネットショッピングやネット決済時にカード番号の入力を求められると、その都度スマホアプリを開いたりする必要があります。

急いでいるときや、スマホ操作が苦手な人にとっては、「想像以上にめんどくさい」と感じるかもしれません。

対処法としては、紙やスマホのメモ帳にカード番号を控えておく方法があります。しかし、クレジットカードとメモを同じ場所に保管していると、盗難時には悪用されるリスクがあるため、保管場所に注意が必要です。

2.スマホやアプリが使えない時は不便

完全ナンバーレスカードは、情報のほとんどをスマホアプリで管理するのが特徴です。そのため、スマホのバッテリー切れや通信障害が起きると「必要な決済ができない」など、不便と感じることも多いでしょう。特に海外旅行中や、地下などの電波の弱い場所では、スムーズに決済ができずに困るケースがあります。

対策としては、「モバイルバッテリーを常に携帯する」「海外旅行や出張用に番号ありカードを1枚持っておく」など、スマホが使えない前提で対策をしておくのが良いでしょう。

3.紛失した場合の悪用リスクは変わらない

ナンバーレスカードは「番号が見えないため安全」と思いがちですが、カードを紛失した場合のリスクは番号ありカードと変わりません。なぜなら、タッチ決済対応のカードであれば、カード番号を知らなくても一定額までは支払いができてしまうからです。

重要なのは「番号がないこと」よりも、「どれだけ早く利用停止できるか」です。利用通知をONにし、紛失に気づいたらすぐにアプリやサポートから停止手続きができるカードを選ぶと、被害を最小限に抑えられます。

4.ネット決済時のアプリ確認が必要

ナンバーレスカードによっては、ネット決済時に番号確認が必要で、アプリを起動するたびに毎回ログインや認証が必要になるケースもあります。そのため、頻繁にネット決済をする人ほど「めんどくさい」と感じるかもしれません。

さらに、クレジットカード番号の入力では、ブラウザの自動入力やパスワード管理ツールが使えないケースもあり、さらに面倒と感じることもあります。

対処法としては、定期購入やよく使うサブスクのサービスでは「事前にカード情報を登録しておく」、もしくは「ネット決済用に番号ありカードを用意しておく」などの方法がおすすめです。

5.海外のホテルやレンタカーで困るケースがある

海外のホテルやレンタカーでは、チェックイン時にデポジット(保証金)としてカード番号の提示を求められることがあります。このような場面でカード番号の確認に手間取ってしまうと、スムーズに対応できずに困ることもあるでしょう。

ちなみに、海外でレンタカー事業を運営するHertzの公式サイトを見ても、番号が刻印されていない「ELECTRONIC USE ONLY と記載されているクレジットカードは利用できません」と書かれています。

ホテルでのデポジットが不安なら、プリオーソライゼーション(※)という方法でデポジットに対応できる場合もあるため、事前にホテルや旅行会社へ確認しておくと良いでしょう。

※ホテルやレンタカー等のデポジット(保証金)として、クレジットカードが有効か(限度額、不正利用の有無)をチェックする「仮チャージ(事前承認)」制度

海外利用が多い人は、ナンバーレスカード1枚に頼るのではなく、番号が記載されたVISAやMasterCardなど、海外でも使える国際ブランドのカードを複数持っておくと安心です。

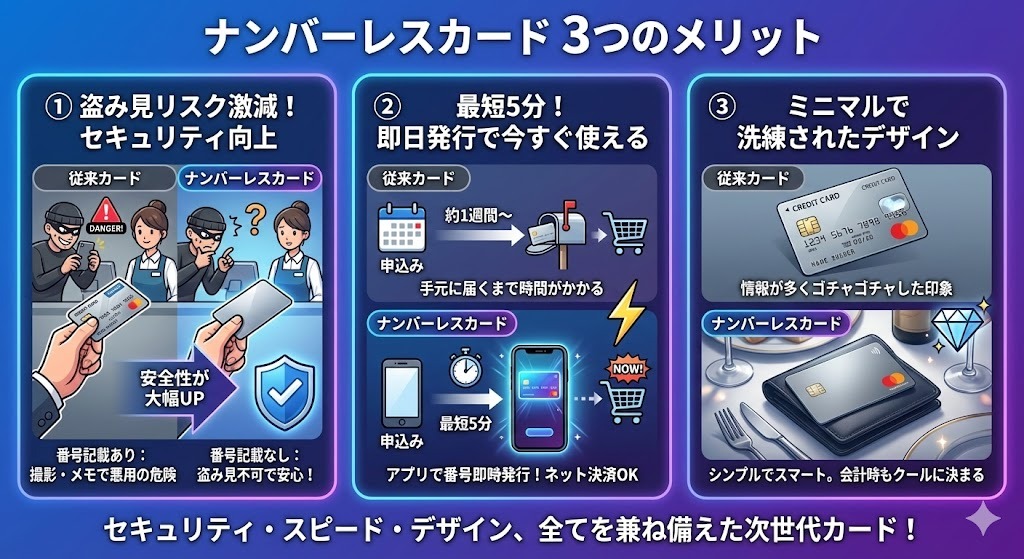

ナンバーレスカード3つのメリット

ナンバーレスカードは番号確認に時間がかかるなど、デメリットもありますが、番号ありカードにはないメリットもあります。カード番号を盗み見されるリスクが低い点は、大きなメリットと言えるでしょう。

ここでは、普段使いでも実感できる「ナンバーレスカードのメリット」について詳しく解説します。

カード番号の盗み見による悪用リスクが低い

ナンバーレスカード最大のメリットは、第三者にカード番号を盗み見されるリスクが低い点です。警視庁の公式サイトには、「カード番号をスマートフォンで撮影されて悪用される」という事例も報告されています。

レジや飲食店では店員にカードを手渡すこともあるため、人によっては「悪用されるかも?」と不安を感じるケースも多いでしょう。その点、ナンバーレスカードであれば番号が記載されてないため、カード情報を悪用されるリスクは低いと言えます。

ただし、ナンバーレスカードによっては番号が裏面に記載されているタイプがあります。悪用リスクを抑えたいなら、カード両面に番号が記載されていない「完全ナンバーレスカード」がおすすめです

即日発行可能なカードが多い

ナンバーレスカードのなかには、申込み後すぐにアプリ上でカード番号が発行され、すぐにネット決済などで利用できるタイプもあります。

一般的なプラスチックカードは、手元に届くまで1週間程度かかるため、「今すぐクレジットカードが必要」というタイミングでは非常に便利です。カード契約後に即時カード番号が発行され、そのあとで物理カードが届くクレジットカードもあります。

「ネット販売のセール期間を逃したくない」「すぐに飛行機を予約したい」といった場面で、即日発行可能なナンバーレスカードがあれば、スムーズに手続きできるでしょう。

デザインがシンプルでカッコイイ

ナンバーレスカードは、カード番号がない分、見た目が非常にシンプルです。デートやビジネスでの会食などの場面では、同席している人の前でカードを店員に差し出すケースもあるでしょう。

そんなときに、シンプルでデザイン性があるカードがあれば、相手にスマートな印象を与えられます。

番号ありカードとナンバーレスカードはどっちがいい?

番号ありカードやナンバーレスカードには、それぞれメリットデメリットがあるため、「結局、どちらを選べばいい?」と迷う人も多いでしょう。結論から言うと、どちらが良いということはなく、「クレジットカードを使う場面」で選ぶのがおすすめです。

それぞれ、どのような利用シーンに向いているのか、詳しく見ていきたいと思います。

ナンバーレスカードが向いている人

ナンバーレスカードは、普段からスマホ操作に慣れていて、日常的にスマホ決済やアプリによる支払いに慣れている人に向いています。カード番号の確認や利用管理をアプリで行うことに抵抗がないなら、セキュリティ性が高いナンバーレスカードがおすすめです。

国内でのクレジットカード利用が多く、そのほとんどをタッチ決済やアプリ決済で済ませている人であれば、不便を感じることもないでしょう。

番号ありカードが向いている人

一方、番号ありカードは海外旅行や出張が多い人に向いています。

海外のホテルやレンタカーなど、カード番号の提示を求められる場面では、番号ありカードのほうがスムーズに対応できる場合があります。また、スマホのバッテリー切れや圏外で「カードが使えない」といったリスクが心配なら、はじめから番号ありカードを使うのがおすすめです。

ナンバーレスカードと番号ありカードには、それぞれ一長一短があり、「どちらか一方が絶対に優れている」というわけではありません。「どんな場面でクレジットカードを使うことが多いのか?」を考えながら、自分に合ったカードを選びましょう。

主要なナンバーレスカードの特徴と利用時の注意点

ひと言で「ナンバーレスカード」といっても、カードごとで使い勝手やポイント還元率などの特典はさまざまです。

海外利用に強いカードや、アプリが使いやすいカード、特定の支払いシーンで特典が受けられるカードなどがあるため、各カードのスペックをよく確認しておきましょう。ここでは、代表的なナンバーレスカードの特徴や、利用時の注意点などについて詳しく解説します。

三井住友カードNL

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 0.5%(条件達成で対象店舗は最大7%、一部条件でさらに上乗せ※) |

| 発行期間 | 最短10秒で発行 |

| 追加カード | 家族カード、ETCカード発行可 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

三井住友カードNL(ナンバーレス)は、カード表面に番号がないため、盗み見されるリスクが低いカードのひとつです。年会費無料ながら、対象のコンビニや飲食店でタッチ決済をすればポイント還元率が最大7%(※)になるため、普段使いでポイントを貯めたい人にも向いているでしょう。

ただし、カード番号や利用情報はスマホの公式アプリ「Vpass」でしか確認できません。スマホのバッテリー切れや紛失時には、カードが使えなくなることもあるため注意が必要です。

※一部ポイント加算対象外あり。一定金額(原則1万円)を超えると、決済端末にカードを挿して支払う必要あり。その場合の支払分は、サービスポイント加算の対象外。

三井住友カードゴールドNL

| 発行会社 | 三井住友カード株式会社 |

| 年会費 | 初年度は5,500円(税込)※年間100万円利用で翌年以降永年無料 |

| 国際ブランド | VISA、MasterCard |

| ポイント還元率 | 0.5% |

| 発行期間 | 最短3営業日(オンライン申込みの場合) |

| 追加カード | 家族カード、ETCカード |

| 電子マネー | QUICPay、Apple Pay、タッチ決済(NFC) |

| 公式サイト | https://www.smbc-card.com/nyukai/card/gold-numberless.jsp |

三井住友カードゴールドNLは、カード両面に番号が印字されていない、「完全ナンバーレス仕様」のクレジットカードです。年会費は通常5,500円(税込)ですが、年間100万円以上の利用で翌年以降は永年無料となり、毎年1万ポイントの継続特典も受けられます。

「年間100万円以上はハードルが高い」と思うかもしれませんが。家賃や光熱費、通信費などをすべて集約すれば、年間100万円の利用も可能です。

ただし、カード情報は三井住友カード(NL)と同じく、スマホアプリ「Vpass」でのみ確認できるため、スマホの紛失やバッテリー切れには注意が必要です。

出典:三井住友カードゴールド(NL)よくある質問『三井住友カードゴールド(NL)の年会費を教えてください』

Oliveフレキシブルペイゴールド

| 発行会社 | 三井住友カード株式会社 |

| 年会費 | 初年度は5,500円(税込)※年間100万円利用で翌年以降永年無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.5% |

| 発行期間 | 最短3営業日(オンライン申込みの場合) |

| 追加カード | 家族カード、ETCカード |

| 電子マネー | QUICPay、Apple Pay、タッチ決済(NFC) |

| 公式サイト | https://www.smbc.co.jp/kojin/olive-account/gold/ |

Oliveフレキシブルペイゴールドは、クレジットカード機能や銀行口座の機能が一体化したナンバーレスカード。1枚のカードで「クレジット」「デビット」「ポイント払い」「キャッシュカード」の機能を切り替えて使えるのが大きな特徴です。支払い方法は専用アプリからその都度変更できますが、スマホが使えない状況だと逆に不便かもしれません。

年会費は5,500円(税込)かかりますが、年間100万円以上の利用で翌年以降は無料。さらに、SBI証券のクレカ積立では1.0%のポイント還元も受けられます。積立投資で年間最大12,000ポイント貯められるのは、Oliveフレキシブルペイゴールドならではの特徴です。

一方で、操作や管理の多くをアプリに頼るため、スマホに慣れていない人だと不便に感じることもあります。普段からスマホをよく利用し、かつ「銀行」「カード決済」「積立」などを一元管理したい人におすすめのナンバーレスカードと言えるでしょう。

JCBカードW

| 年会費 | 永年無料(39歳までに入会した場合) |

| 国際ブランド | JCB |

| ポイント還元率 | 通常1.0%相当、優待店利用で最大10.5%相当(※1) |

| 発行期間 | ナンバーレスカードは最短5分、プラスチックカードは約1週間 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay、QuickPay |

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_w2.html |

JCBカードWは、18〜39歳限定で入会できる、年会費が永年無料かつポイント還元率が高い人気のカードです。カードには2種類あり、完全ナンバーレスタイプと番号ありカードが選べます。セキュリティ面を重視するなら、番号をアプリで管理する完全ナンバーレスを選びましょう。

JCBカードWは、国内の買い物でいつでもポイントが2倍になるため、普段使いでポイントをザクザク貯めたい人にもおすすめです。

ただし、海外利用についてはJCBが使えない店舗もあるため、海外によく行くならVISAやMasterCardなどのクレジットカードをもう一枚持っておくのが良いでしょう。

楽天カード

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard、JCB、American Express |

| ポイント還元率 | 1.0% |

| 発行期間 | 約1週間 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay、QuickPay、楽天Edy |

| 公式サイト | https://www.rakuten-card.co.jp/ |

| カード名 | 楽天カード |

| 発行会社 | 楽天カード株式会社 |

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard、AmericanExpress |

| ポイント還元率 | 1.0% |

| 追加カード | 家族カード、ETCカード |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天カードは、年会費が永年無料でありながら、楽天ポイントがザクザク貯まるお得なカード。100円の利用につき1ポイント還元が基本で、楽天市場や楽天グループのサービスを利用すると、さらにポイント倍率が上がります。

楽天カードには、裏面にも一切番号が記載されていない「完全ナンバーレスカード」があります。ただし、このカードは2枚目カード専用で、家族カードも発行できません。そのため、国内で使う場合は完全ナンバーレスカード、海外など番号確認が求められる場面では裏面に番号が記載されているカードといったような「2枚持ち」がおすすめです。

三菱UFJカード

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard、JCB、American Express |

| ポイント還元率 | 0.5%(条件達成で最大20%※) |

| 発行期間 | 最短翌営業日(Web申込の場合) |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://www.bk.mufg.jp/tsukau/credit/sagasu/mucard/index.html |

| カード名 | 三菱UFJカード |

| 発行会社 | 三菱UFJカード株式会社 |

| 年会費 | 年会費は1,375円(税込)※Web明細利用などの条件を満たすと無料になる場合あり |

| 国際ブランド | VISA、MasterCard、AmericanExpress |

| ポイント還元率 | 0.5% |

| 追加カード | 家族カード、ETCカード |

| 公式サイト | https://www.bk.mufg.jp/tsukau/credit/sagasu/mucard/index.html |

三菱UFJカード(ナンバーレス仕様)は、カード表面には番号印字がなく、カード番号やセキュリティコードはアプリや会員サイトで確認する仕組みになっています。ただし、裏面には番号が印刷されているため、盗難リスクには注意が必要です。

また、セブンイレブンやローソン、くら寿司やピザハットなど、対象店舗で最大20%のポイント還元(※)があるのも、三菱UFJカードならではのメリット。普段使いで効率よくポイントが貯まり、かつ安心安全なカードを探している人にもおすすめです。

※支払口座を三菱UFJ銀行に設定することが必要。そのほか、利用金額の上限など各種条件あり。

PayPayカード

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| ポイント還元率 | 1.0%(PayPayポイント)※条件により最大5.0%以上 |

| 発行期間 | 最短5分〜7分(バーチャルカード即時発行)、郵送は約1週間 |

| 追加カード | 家族カード(無料)、ETCカード(550円/年) |

| 電子マネー | PayPay(クレジット連携)、Apple Pay / Google Pay(QUICPay対応) |

| 公式サイト | https://www.paypay-card.co.jp/ |

PayPayカードは、券面にカード番号や有効期限が記載されていない、完全ナンバーレス仕様のクレジットカード。ネットショッピングなどでカードを使う際にも、ワンタイムパスワードやアプリ上での再認証が必要となるため、悪用される心配は低いでしょう。

貯まるポイントは「PayPayポイント」で、日常の買い物やPayPayコード決済へのチャージにも使えるため、PayPayユーザーに相性が非常に良いカードです。

SAISONCARD Digital

| 年会費 | 永年無料 |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| ポイント還元率 | 0.5%相当(1,000円につき1ポイントの「永久不滅ポイント」。1ポイント=最大5円相当) |

| 発行期間 | 最短5分(スマホアプリ「セゾンPortal」内でのデジタル発行) |

| 追加カード | ETCカード(無料)、家族カード(無料) |

| 電子マネー | QUICPay、iD(Apple Pay / Google Payに登録)、Suica、PASMO等 |

| 公式サイト | https://www.saisoncard.co.jp/creditcard/lineup/082/ |

SAISONCARDDigitalは、申込完了から最短5分程度でデジタルカードが発行される(※)ため、すぐにオンラインショッピングや電子決済で利用できるのが特徴です。カード番号などはスマホアプリで確認するため、スマホやアプリの不正ログインにさえ注意すれば、限りなく不正利用のリスクは抑えられるでしょう。

なお、後日「完全ナンバーレスカード」も発行されますが、このカードにも番号や有効期限の印字はありません。

セゾンカードならではの永久不滅ポイントや、グルメやショッピングで使える優待割引があるのも、SAISONCARDDigitalならではのメリットです。

※写真付き証明書もしくはオンライン口座を用いた、オンラインでの本人確認が必要

イオンカード(WAON一体型)

| 年会費 | 永年無料 |

| 国際ブランド | VISA、MasterCard、JCB |

| ポイント還元率 | 0.5%(イオングループ利用時は1.0%) |

| 発行期間 | 1~2週間程度 |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | WAON |

| 公式サイト | https://www.aeon.co.jp/card/lineup/select/ |

イオンカード(WAON一体型)は、クレジットカードと電子マネーWAON、ポイントカード(WAONPOINT)が1枚になったカード。

1枚で支払い・ポイント獲得・電子マネー利用ができる手軽さが魅力で、イオングループの対象店舗で2倍ポイントが貯まる(※)など、イオンカードならではのメリットがあります。

一方で、ポイント還元や割引サービスが、イオングループの対象店舗に偏ってしまうため、イオン以外での買い物が多い人は、カードの使い分けが必要になってきます。

表面にはカード番号が記載されていませんが、裏面には印刷されているため、盗難や紛失には注意が必要です。

※対象店舗外店舗あり。イオンカード公式サイトよくある質問「イオンマークのカード払い・AEONPayの支払いで、いつでもWAONPOINTが2倍になる対象店舗はどこですか」

エポスカード

| 年会費 | 永年無料 |

| 国際ブランド | VISA |

| ポイント還元率 | 0.5% |

| 発行期間 | 最短即日発行(※) |

| 追加カード | 家族カード、ETCカード発行可能 |

| 電子マネー | ApplePay、GooglePay |

| 公式サイト | https://www.eposcard.co.jp/index.html |

エポスカードもカード表面に番号が印字されていないため、番号を盗み見されにくいカードのひとつです。また、カードを利用するたびにスマホで利用通知が届くため、不正利用があった際にもすぐに気づけます。

さらに、エポスカードには「マルイの店舗で即日発行が受けられる※」というメリットもあります。物理カードが即日発行されるクレジットカードは少ないため、急ぎでクレジットカードが欲しいタイミングでは、特におすすめです。

※事前のWeb申込が必要

また、ポイントアップサイト(たまるマーケット)でのネットショッピングで、最大30倍(※)のポイント還元がある点もメリットのひとつといえます。

※エポスポイント30倍は一部ショップに限る。ポイント倍率は通常Visa加盟店1回払いとの比較

ナンバーレスカードのよくある質問

ナンバーレスカードを検討する際には、「本当に不便?」「海外でも問題なく使える?」など、さまざまな疑問を抱えることも多いでしょう。最後に、ナンバーレスカードを選ぶ際にありがちな「よくある質問」についてもお答えしていきたいと思います。

ナンバーレスカードは不便、めんどくさいという噂は本当?

ナンバーレスカードによっては、スマホアプリがないと番号確認ができないケースがあるため、「不便」「めんどくさい」と感じることがあります。

特に、スマホ操作が苦手な人や、ネット決済でカード番号を頻繁に入力する人にとっては不便かもしれません。一方で、スマホ操作に慣れている人なら、利用明細や番号確認をまとめて管理できるため、むしろ安心で便利と感じるケースもあります。

ナンバーレスカードは海外で使える?

基本的には海外でも利用でき、店舗でのカード決済自体に問題はありません。ただし、海外のホテルやレンタカーでは、稀にデポジットのためにカード番号の提示を求められるケースがあります。そのため、完全ナンバーレスカードだと対応に時間がかかるかもしれません。

海外利用が多い人は、トラブル回避のために2枚目の「番号ありカード」を持っておくと安心です。

ナンバーレスカードとdigitalカードの違いは?

「実物カードが発行されるかどうか」です。

ナンバーレスカードは、番号が印刷されていない物理カードが発行されます。一方で、digitalカードは物理カードが発行されず、アプリ上でのみクレジットカードが発行されるのが特徴です。(※カードによっては、後日実物カードが届く場合もあります)

実店舗でカードを差し込んで決済したいならナンバーレスカード、スマホ決済やネット決済が中心の人はdigitalカードが向いています。

ナンバーレスカードのカード番号はどこで確認する?

カード番号は、カード会社の公式アプリやWebサイトの会員ページなどで確認できます。ログイン後には、生体認証や暗証番号入力が必要なため、第三者に見られる心配は低いでしょう。

ただし、スマホのバッテリー切れや通信障害が起きると、稀に確認できないケースがあります。

ナンバーレスと番号ありカードはどちらがおすすめ?

国内利用が中心で、スマホ管理やセキュリティを重視する人にはナンバーレスカードが向いています。一方、海外利用が多い人や、ネット決済で手間をかけずに支払いたい人には、番号ありカードがおすすめです。迷う場合は、用途別で2枚持ちが良いでしょう。

デメリットを理解すればナンバーレスカードは怖くない

ナンバーレスカードに「めんどくさい」「海外で使えない」といったイメージを持っている人もいるでしょう。しかし、実際には海外利用やネット決済など、一部の限られたシーンで手間がかかるだけで、デメリットを感じる場面は限られます。

一方で、ナンバーレスカードにはカード番号を盗み見されない安心感や、即日利用できる点など、多くのメリットがあります。クレジットカードを使う場面を考え、「ナンバーレスカードのみ」「ナンバーレスカード+番号ありカードの2枚持ち」など、自分のライフスタイルに合ったカードを選ぶのがおすすめです。